Сейчас я расскажу, как можно неплохо сэкономить на обычной дебетовой карте. Для этого нам потребуется карта от ПАО «Росбанка» с пакетом услуг «Сверхкарта+» и некоторая сумма денег сроком на 3 месяца. Описываю трюк, который сам успешно проделал, далее вывел прибыль, после чего закрыл карту.

Содержание:

Сверхкарта: что это такое и как её получить

ПАО «Росбанк» принадлежит европейской финансовой группе Societe Generale. В настоящее время банки с иностранным капиталом считаются крайне надежными в России. Ведь государственная рука еще ни разу не поднималась на дочки иностранных банков. Вот как выглядит рассматриваемый продукт на сайте банка:

«Сверхкарта» от «Росбанка» может быть кредитной или дебетовой. Нас будет интересовать дебетовая. Это автоматически означает, что пластик банк выдает всем налево и направо. Лучше всего отправить заявку через интернет, но можно и лично посетить ближайший офис банка. Для оформления потребуется только паспорт гражданина РФ.

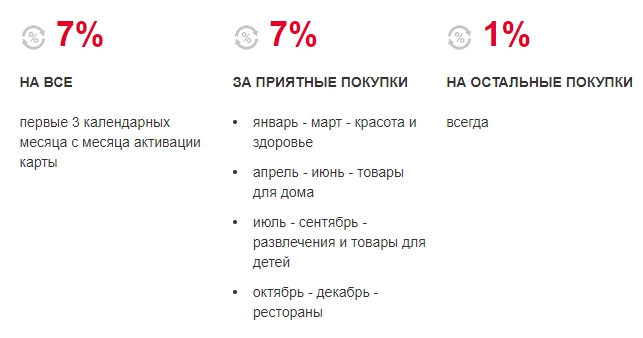

Банк изготавливает и выдаёт именную Visa Platinum с бесконтактной технологией совершения покупок PayWave. Основная фишка продукта заключается в поистине щедром кэшбэке в 7% на ВСЕ покупки по карте на протяжении 3-х месяцев. Этот период в банке называется приветственным.

Сверхкарта: условия, плюсы и минусыы

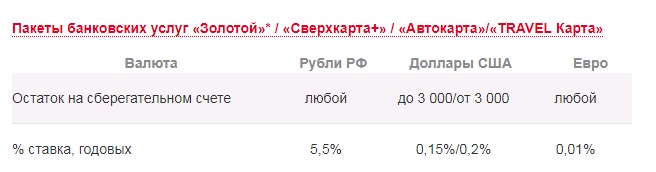

Чтобы продукт был бесплатным в обслуживании необходимо поддерживать остаток на любых собственных счетах в «Росбанке» на уровне 250 000 руб. или выше. Эти деньги нужно разместить на накопительном счете, по которому «Росбанк» начисляет 5.5% годовых. Казалось бы, это сложное условие да и процент не велик, но всё с лихвой окупается за первый месяц. Если общий баланс в банке будет менее 250 000 руб., то ежемесячная комиссия составит шальные 500 руб. Это не наш способ!

Сверхкарта: категории начисления кэшбэка

Для получения кэшбэка необходимо каждый месяц тратить от 20 000 руб. на покупки. Тратить такие деньги не у всех может получиться, но в тарифном плане «Сверхкарты+» предусмотрен бесплатный выпуск и бесплатное обслуживание трёх дополнительных карт к счету. Это значит, что можно оформить три допки и раздать их членам семьи для совместных трат. Теперь уже месячные траты в 20 000 руб. не должны казаться неразрешимой задачей.

Настало время совершать по карте любые покупки. Больше нет никаких дополнительных условий. В банке очень простая схема начисления вознаграждений. Первые 3 месяца кэшбэк платится практически за всё. Еще есть избранные категории. Банк заранее опубликовал их на полный 2018 год. Но вряд ли они нам будут нужны, если мы собираемся использовать продукт «в хвост и гриву» только первые три месяца. А потом закрывать карту.

С 01.08.2018 действует новый расширенный список исключений. Это МСС-коды, за операции по которым не начисляется кэшбэк.

Чтобы получить кэшбэк по максимуму карточку нужно оформлять в самом начале месяца. Потому что если её оформить в конце месяца, остаток месяца и будет вашим первым месяцем, что совсем получается не выгодно.

Cash Back бонусы «конвертируются» в рубли по правилу 1 Cash Back бонус = 1 рубль. Cash Back бонусы зачисляются на рублевый счет в «Росбанке» ежемесячно до конца месяца, следующего за месяцем совершения покупок. То есть нужно рассчитывать, что на предлагаемую схему нужно закладывать не 3, а 4 месяца. И только потом выводить все деньги.

Бонусы выплачивается, когда траты по счету составляют от 20 000 руб. в месяц. Это означает, что на банке можно заработать от 20000*3*0,07=4 200 руб. за три месяца. В месяц же максимально можно вернуть 5 000 руб. Это в свою очередь значит, что максимальные траты в месяц могут быть на уровне до 71 429 руб. Если вам предстоят большие траты, например, на строительство или ремонт, то получать по 7% будет совершенно не лишним.

В правилах программы лояльности «Сверхкарты+» говорится, что «Росбанк» оставляет за собой право не начислять кэшбэк, если сумма покупок в категориях с повышенным кэшбэком в 7% более чем в 2 раза превышает сумму покупок в обычных категориях с кэшбэком в 1% (после окончания приветственного периода).

Плюс по «Сверхкарте+» доступны стандартные программы привилегий Visa / Mastercard.

В качестве допки можно получить себе карту «МИР», а значит, нам еще открыты спецпредложения бонусной программы «ПриветМИР».

Сверхкарта: другие плюсы и минусы продукта

Без комиссий пополнять пластик можно только в банкоматах и кассах «Росбанка». В действительности же, пополнять карту лучше всего межбанком. Где бесплатный или дешевый межбанк, читайте в моей отдельной статье.

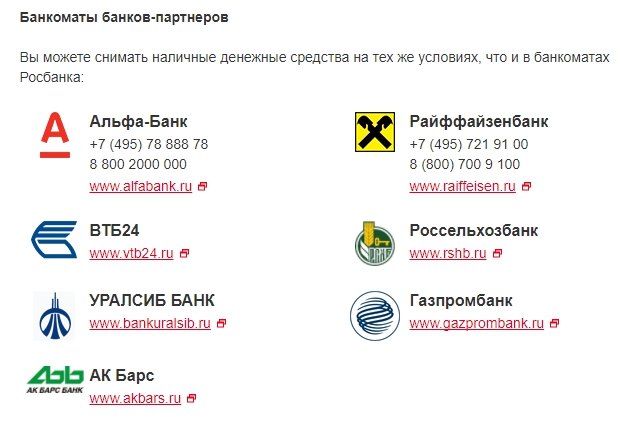

Снимать наличные можно до 1 млн. руб. в месяц. В собственных банкоматах группы Societe Generale по всему миру такие снятия будут бесплатны. Также бесплатны они будут в ящиках партнеров банка. Это очень распространенные банки:

Снятие денег через кассу банка с карточного счета оценивается в 0,5%.

Внимание, снятие денег через кассу со сберегательного счета оценивается аж в 10%! Поэтому когда будете закрывать пластик, нужно через интернет-банк и мобильное приложение перетащить деньги с накопительного счета на карту, а уже потом идти их забирать через банкомат.

Банковские переводы здесь дорогие 1,25% (мин. 100 руб., макс. 1 250 руб.), поэтому для вывода денег такие переводы точно не подходят.

Со «Сверхкарты+» можно беспрепятственно и без комиссий стягивать деньги на карты других банков.

SMS-информирование бесплатно только в первый месяц. Далее по 55 руб. за каждый номер.

По «Сверхкарте+» не целесообразно совершать покупки за границей. Хотя продукт поддерживает трансграничный рубль, это когда магазин выставляет счет в рублях, а магазин банка-эквайера находится за границей. Тем не мене курс кроссконвертации совсем не лучший. Для обмена же валюты самое оптимальное решение – бесплатная карта «БКС Банка» с пакетом услуг Direct.

А вот валютные переводы наоборот делать по ней относительно выгодно. Максимальная комиссия составляет 1 500 руб. Дешевле будет только в банках «Авангард» и в «Тинькофф».

Мои отзывы по продукту

В интернете очень много отзывов об этом продукте. Я же хочу поделиться собственными цифрами. Мои траты в месяц в среднем составляют ~30 000 руб. За 3 месяца пользования «Сверхкарта» от щедрого «Росбанка» принесла мне 1680, 2240 и 2450 руб. соответственно. За размещение 250 000 руб. на накопительном счете банк причислил мне 3400. В сумме всё это дало мне прибыль от её использования в размере 9775 руб. Почти десятка на ровном месте! После вывода всех денег из банка через банкомат я положил карту на полку, где она и пребывает в настоящий момент.

Уверен, что за мною последуют и читатели моего блога. Зачем оставлять банку то, что можно из него выжать, причем честно и ничего не нарушая. Специально для вас размещаю кнопочки для заказа этой прекрасной карты.

Надеюсь, что вам была интересна эта статья. Если возникли вопросы, пишите их в комментариях. Я обязательно на них отвечу.

Наш канал в Яндекс Дзен.

Заказал карту в декабре по коду ШОКОЛАДНИЦА, пришла в январе, активировал 1 февраля. Вопрос: нужно обязательно от 20000 тратить по ней, чтобы получить кэшбек? А то остался 1 день до закрытия месяца, пару тыщ не хватает.

На кэшбэк это не влияет, но по 20к тратить надо. Промокод от Шоколадницы делает карту бесплатной на протяжении 1 года.

«После вывода всех денег из банка через банкомат я положил карту на полку, где она и пребывает в настоящий момент.» и какую карту продолжили использовать?

У меня еще много карт. Из дебетовок, например, Космосом часто пользуюсь https://xn--h1adbgefb3g4a.xn--p1ai/debetovaya-karta-kosmos/

Или Рокетом https://xn--h1adbgefb3g4a.xn--p1ai/roketbank-uyutnyj-kosmos/

Оформлял данную карту по акции «от Шоколадницы» — бесплатная в первый год (без обязательных 250 000 на счете). Кэшбек честно налили за все три месяца. Но в офисе сказали, что возврат кэшбека засчитывается только при тратах с основной карты.

В любом случае сейчас в этим стало проще. Можно привязать карту сразу к нескольким телефонам и платить по технологии NFC с них.

Здраствуйте!

Вообще-то Росбанк — французский банк, имеющий широкую сеть в Европе.

Там такого понятия «попользовался» 3 месяца и выкинул — нет. Пользуешься, непользуешься — плати. Просто начисляют мани, которые висят на балансе. Который, в свою очередь, уходит в «минус», о чем никто НЕ предупреждает.

Если присутствует бесплатное годовое обслуживание для новых клиентов, а хочешь аннулировать карту в конце ‘бесплатного’ /начале «платного» года, берут оплату за первый (бесплатный) год.

Что происходит без аннулирования карт читай выше

Я так попала в Райффайзен. Когда получила извещение о замене карт, решила их аннулировать. И заплатила за то, что 5 лет каждый месяц банк начислял мани за то , что карты «лежали на полке» и ушли в серьезный минус

Насчет первого «бесплатного»/второго платного года тоже знаю из собственного опыта.

Спорить не буду, но считать банкиров лопухами, раздающими плюшки умникам направо и налево, я бы не стала